Flash News

Flash News

Pas fëmijëve të kopshtit, zbulohet një tjetër rast i helmimit nga ushqimi me salmonelë në Gramsh

Aksidenti në Gjermani/ Viktimat një burrë 53 vjeç dhe dy gra, po ktheheshin nga një festë familjare

E rëndë/ Tre shqiptarë të vdekur, katër të plagosur në Gjermani

Helmimi masiv në kopshtin e Gramshit, Prokuroria e Elbasanit nis hetimet

Tentuan të vrisnin një 58-vjeçar me sëpatë në Fier, arrestohet babai, në kërkim djali

Pas masave të tërthorta të miratuara vitin e kaluar, Banka e Shqipërisë vendosi në muajin maj disa kufizime direkte që tentojnë të frenojnë “hovin” e bankave në kredinë për shtëpi.

Bankierët nuk mendojnë se këto masa do të japin efekte shumë të mëdha në ecurinë e kreditimit, por ato mund të ndikojnë një segment të veçantë, të lidhur kryesisht me investimin në shtëpitë e dyta.

Banka e Shqipërisë vendosi këtë muaj të hedhë një hap më tej në përpjekjet e saj për të ngadalësuar rritjen e kreditimit për pasuri të paluajtshme. Këshilli Mbikëqyrës miratoi disa ndryshime, që vendosin për herë të parë një tavan rregullator në dy tregues të rëndësishëm të administrimit të rrezikut të kredisë për shtëpi.

Konkretisht, Banka e Shqipërisë ka vendosur që bankat nuk mund të financojnë më shumë se 85% të vlerës së blerjes së shtëpisë së parë dhe 80% të blerjes së shtëpisë së dytë. Në rast se kredia është në valutë, niveli tavan i financimit ulet në 75% për shtëpinë e parë dhe 70% për shtëpinë e dytë.

Banka e Shqipërisë gjithashtu ka aplikuar një nivel tavan edhe për koston e shërbimit të borxhit në raport me të ardhurat e huamarrësve (DTI) në nivelin 40% për shtëpinë e parë dhe 35% për shtëpinë e dytë, në rastet kur kredia është dhënë në Lek.

Për kreditë në valutë të huaj, niveli tavan do të jetë 35% për shtëpinë e parë dhe 30% për shtëpinë e dytë.

Sipas Bankës së Shqipërisë, zbatimi i këtyre kufijve do të mundësojë uljen e rrezikut të dështimit të kredimarrësve dhe pakësimin e humbjeve bankare të lidhura me këto kredi, si pasojë e zhvillimeve të pafavorshme në çmimet e pronave të paluajtshme dhe në kuadrin makroekonomik të vendit, si rritja e papunësisë, rënia e të ardhurave, rritja e normave të interesit, etj.

Banka e Shqipërisë argumenton se këta kufij marrin në konsideratë dhe janë përshtatur për të adresuar në mënyrë proporcionale rrezikun, në varësi të tipit të pronës dhe monedhës në të cilën jepet kredia.

Njëkohësisht, vendimi parashikon një rekomandim lidhur me afatin maksimal të maturimit të kredisë për pasuri të paluajtshme rezidenciale, i cili mund t’u shërbejë bankave për të përmirësuar profilin e rrezikut të një ekspozimi të caktuar.

BSH i vendos fre “financimit deri në 100%”, por lejon edhe përjashtime

Në fakt, kufizimet e vendosura nga Banka e Shqipërisë jo omosdoshmërisht do të sjellin ndryshime radikale në raport me praktikat e ndjekura nga vetë bankat tregtare. Shumica e tyre i ndjekin kufizime të tilla në praktikat e tyre të brendshme të administrimit të rrezikut.

Në përgjithësi, shumica e bankave financojnë deri në 70-80% të vlerës së blerjes së banesave. Një praktikë e tillë lidhet si me domosdoshmërinë për të ndarë rrezikun e investimit me vetë kredimarrësin, ashtu edhe për të siguruar një mbulim të përshtatshëm të kredisë me kolateral.

Rastet kur bankat financojnë 90% deri në 100% të vlerës së blerjes së një pasurie të paluajtshme janë më të rralla; më shumë përjashtimi, se rregulli. Edhe në këto raste, në përgjithësi bankat tentojnë të sigurojnë një mbrojtje të mjaftueshme, duke kërkuar garanci shtesë nga huamarrësi, përveç pronës që blihet.

Megjithatë, duke parë kushtet e punës së bankave tregtare për kredinë për shtëpi, në vitet e fundit vihet re një rritje e numrit të bankave që financojnë më shumë se 80% të vlerës së shtëpisë.

Masat e Bankës së Shqipërisë duket se janë të adresuara pikërisht te ky segment i tregut, duke u përpjekur t’i vendosin fre një oreksi në rritje për rrezik të bankave të veçanta në këtë segment të tregut.

Vendimi i Bankës së Shqipërisë gjithsesi u lejon bankave të anashkalojnë nivelet tavan të vendosura prej deri në 15% të kredive për shtëpi, për t’iu lënë mundësinë të kreditojnë atë segment klientësh që vlerësohet më i besueshëm.

Në këtë kuptim, financimet deri në 100% të vlerës apo dhënia e kredive me këste që tejkalojnë 40% të të ardhurave të huamarrësve mund të vazhdojnë të jepen, në raste të veçanta.

Bankat nuk duken shumë të shqetësuar

Sektori bankar nuk e ka pritur me shqetësim shumë të madh miratimin e masave të reja nga Banka e Shqipërisë.

Burime nga sektori bëjnë të ditur se në përgjithësi, kushtet e kreditimit për shtëpi të ofruar nga bankat janë brenda kufijve të vendosur nga Banka Qendrore.

Në fakt, përcaktimi i tavaneve përkatëse nga Banka e Shqipërisë është bërë duke analizuar të dhënat e raportuara nga bankat në rregulloren “Për raportimin e të dhënave, identifikimin dhe monitorimin e treguesve mbi huadhënien dhe investimet për pasuri të paluajtshme”.

Përcaktimi i vlerave tavan është bërë duke llogaritur nivelet mesatare të kësaj rregulloreje dhe duke shtuar sipër tyre edhe një marzh të caktuar. Mbi këtë bazë, nuk pritet që kufizimet e reja të ndikojnë në përmasa të mëdha kredidhënien për shtëpi.

Megjithëse limitet e vendosura nga Banka Qendrore nuk pritet të shkaktojnë efekte shumë të mëdha në drejtim të ecurisë së produktit të kredisë në tërësi, ato mund të ndikojnë një segment të veçantë të tregut, të lidhur sidomos me investimin në shtëpi të dyta.

Sipas tyre, kreditë e dhëna me kritere jashtë kufijve të vendosura nga Banka e Shqipërisë përbëjnë një pakicë të vogël në portofolat e bankave dhe sidoqoftë do të mund të vazhdojnë të jepen, edhe me rregullat e reja.

Në rast se tavanet e vendosura nga Banka e Shqipërisë nuk do të sjellin ngadalësim të rëndësishëm të kredidhënies, edhe efektet e kërkesës në tregun e pasurive të paluajtshme nuk priten të jenë dramatike.

NAREA: Problem mund të jetë më shumë perceptimi, se efekti direkt

Edhe agjentët e pasurive të paluajtshme nuk mendojnë se rregullat e reja të vendosura nga Banka e Shqipërisë do të kenë ndikim shumë të rëndësishëm në kufizimin e kreditimit për blerjen e pasurive të paluajtshme dhe në ecurinë e tregut të pronave në përgjithësi.

Sekretari i Shoqatës Shqiptare të Pasurive të Paluajtshme (NAREA), Reinaldo Pipiria, thotë për “Monitor”, se mbështetur në përvojën e deritanishme të sektorit dhe në kontaktet me sektorin bankar, kreditë për blerjen e pasurive të paluajtshme jepen me kushte që qëndrojnë brenda limiteve të vendosura nga Banka e Shqipërisë.

Megjithatë, z. Pipiria mendon se efektet mund të vijnë kryesisht nga perceptimi që krijojnë aktorët e tregut dhe veçanërisht shitësit pas miratimit të masave të reja.

Sipas tij, sinjalet se Banka e Shqipërisë po tenton të shtrëngojë kreditimin mund të sjellin më shumë hezitime të shitësve ndaj atyre blerësve potencialë që duan ta financojnë blerjen me kredi. Ai shprehet se shitjet me kredi, sidomos gjatë vitit 2024 e në vazhdim, janë dëmtuar disi edhe nga shtyrja e procesit të rivlerësimit.

Pra, në këtë fazë, duket se agjentët e tregut të pronave i druhen më shumë një efekti psikologjik, se sa një ndikimi të drejtpërdrejtë të masave të Bankës së Shqipërisë në tregun e pasurive të paluajtshme.

Kredia për shtëpi u rrit me 23% në tremujorin e parë të vitit

Kredia për shtëpi u rrit me ritme shumë të larta vitin e kaluar, ndërsa e ka nisur në të njëjtën mënyrë edhe vitin 2025.

Të dhënat e Bankës së Shqipërisë tregojnë se në tremujorin e parë të vitit, sektori bankar dha pothuajse 16 miliardë lekë kredi të reja për blerje banesash. Vlera e kredisë së re është rritur me gati 23% krahasuar me të njëjtën periudhë të një viti më parë.

Në fund të muajit mars, vlera totale e portofolit të kredisë për blerje banesash nga familjet shqiptare ka arritur në pothuajse 218 miliardë lekë, në rritje me 15.6% krahasuar me një vit më parë. Kreditimi nga sektori bankar vazhdon të kontribuojë në ruajtjen e një kërkese të lartë në tregun e pasurive të paluajtshme.

Shifrat e tremujorit të parë të vitit tregojnë se masat e mëparshme të Bankës së Shqipërisë nuk kanë ndikuar në frenimin e kreditimit në këtë segment, edhe për shkak të faktit që në përgjithësi, sektori bankar ka nivele të larta kapitalizimi dhe shtesat e mëtejshme të vendosura nga Banka e Shqipërisë nuk kanë krijuar shumë shqetësim.

Në këto kushte, këtë javë, Banka e Shqipërisë e përshkallëzoi ndërhyrjen e saj rregullatore, duke vendosur për herë të parë disa kufij për tregues të veçantë të administrimit të rrezikut për kredinë për shtëpi.

46% e kredisë është e siguruar me prona

Mbulimi i kredisë bankare me kolateral u rrit më tej vitin e kaluar. Të dhënat e Bankës së Shqipërisë tregojnë se në fund të vitit 2024, 76% e kredisë ishte e mbuluar me kolateral, nga 75% e saj një vit më parë.

Lloji më i përdorur i kolateralit nga bankat vazhdojnë të jenë pasuritë e paluajtshme. Pronat mbulojnë 61% të kredisë së kolateralizuar dhe 46% të tepricës totale të kredisë.

Sipas Bankës së Shqipërisë, stoku i kredisë së kolateralizuar me pasuri të paluajtshme është zgjeruar me 9% në krahasim me një vit më parë, si rezultat i rritjes së kredisë së kolateralizuar me pasuri të paluajtshme rezidenciale.

Shkalla e lartë e garantimit të kredive me kolateral në pasuri të paluajtshme e bën sektorin bankar të ekspozuar ndaj zhvillimeve në tregun e pronave. Një rënie e mundshme e çmimeve të pronave do të krijonte rreziqe të shtuara për shëndetin e sektorit bankar në vend.

Për këtë qëllim, Banka e Shqipërisë po mbledh të dhëna më të detajuara që prej vitit të kaluar, mbështetur në rregulloren “Për raportimin e të dhënave, identifikimin dhe monitorimin e treguesve mbi huadhënien dhe investimet për pasuri të paluajtshme”.

Ajo ka si qëllim të përmirësojë të dhënat që do të mblidhen nga bankat për ekspozimin e tyre në tregun e pasurive të paluajtshme. Ajo shërbeu si bazë edhe në përcaktimin e niveleve të reja tavan që duhet të respektojnë bankat për treguesit e kredisë ndaj vlerës dhe shërbimin e borxhit ndaj të ardhurave.

Indeksi i çmimeve të banesave është rritur me 182% që nga viti 2013

Rritja e shpejtë e kredisë për shtëpi vazhdon të shoqërohet edhe me rritjen e vazhdueshme të çmimeve të banesave në vend.

Indeksi Fischer, i përllogaritur nga Banka e Shqipërisë tregoi që çmimi mesatar i banesave të shitura gjatë 6-mujorit të dytë 2024 u rrit me 23.6% në krahasim me 6-mujorin e kaluar, dhe me 44.5% në krahasim me një vit më parë. Indeksi i çmimeve për shitjet në Tiranë u rrit me 26.2% ndaj periudhës paraardhëse dhe 56% ndaj nivelit të një viti më parë.

Analiza afatgjatë e Indeksit Fischer tregon një rritje të fortë të çmimeve të paktën që prej vitit 2013, kur Banka e Shqipërisë nisi llogaritjen e tij. Që nga viti 2013, deri në fund të vitit 2024, indeksi i çmimeve të banesave për vendin është rritur me 182%, ndërsa në veçanti për Tiranën, rritja ka arritur në 198%.

Megjithatë, rritja e çmimeve nuk ka qenë uniforme dhe në pjesën më të madhe ka ndodhur pas vitit 2020. Në rast se për periudhën 2012-2020 rritja e çmimeve ishte gjithsej 33% (për Tiranën 35%) në periudhën 2020-2024, rritja e çmimeve mesatare në nivel vendi ka arritur në 149% (për Tiranën 163%).

Këto shifra në thelb konfirmojnë perceptimin për një rritje të fortë të çmimit të pasurive të paluajtshme në periudhën pas pandemisë.

Edhe të dhënat e periudhës së fundit të vrojtuar, 6-mujori i dytë 2024, konfirmojnë vlerësime optimiste të aktorëve për ecurinë e tregut.

Vlerësimi i përgjithshëm i agjentëve për situatën e përgjithshme të tregut ishte disi më pozitiv në krahasim me 6-mujorin e parë.

Në përgjigje të pyetjes “Si e vlerësoni situatën e tregut në krahasim me periudhën (6-mujorin) e mëparshme?”, balanca neto e përgjigjeve ishte pozitive për rreth 5%, me përgjigje veçanërisht optimiste për zonën e qyteteve bregdetare, ku vlera e balancës ishte dukshëm më pozitive sesa mesatarja afatgjatë.

I njëjti tregues i vlerësuar vetëm për subjektet që kanë raportuar shitje rezultoi ndjeshëm më pozitiv gjatë periudhës, me një balancë neto rreth 17%.

Balanca e treguesit të numrit të banesave të reja të regjistruara nga agjentët ka rënë lehtë ndaj periudhës paraardhëse. Balanca neto e atyre që raportojnë rritje të numrit të banesave të regjistruara dhe atyre që raportojnë rënie të numrit të tyre ishte -5%.

Nga ana tjetër, numri i pronave të pashitura, si për banesa, ashtu edhe për godinat tregtare, ka vijuar të shënojë rënie për disa gjashtëmujorë radhazi.

Koha mesatare e shitjes së banesave në rang vendi ra në 9.3 muaj nga 10.5 muaj në vrojtimin e mëparshëm.

Në rastin e Tiranës, koha mesatare e shitjes u ul ndjeshëm në 7.1 nga 9.7 muaj. Koha mesatare për shitjet në zonat bregdetare u rrit, duke u kthyer në vlerat e një viti më parë, në 10 muaj, ndërsa për zonat e tjera, kohëzgjatja e shitjes ishte pak më e ulët sesa në 6-mujorin e kaluar, duke rënë në 11.6 nga 12.9 muaj.

Edhe pritjet për të ardhmen paraqiten pozitive. Agjentët kanë pritje pozitive për ecurinë e tregut në territorin ku ata veprojnë për të ardhmen afatshkurtër dhe për periudhën më të gjatë (deri në dy vjet).

Sipas informacionit mbi metodologjinë e vrojtimit, informacioni mbi ecurinë e çmimeve dhe vlerësimin e situatës nga ana e agjentëve në tregun e pasurive të paluajtshme merret nëpërmjet vrojtimit në terren të një kampioni të përbërë nga 230 subjekte, që kanë si aktivitet kryesor tregtimin e pronave të paluajtshme.

Subjektet e zgjedhura janë agjentë të zyrave të tregtimit të pasurive të paluajtshme dhe shoqëri ndërtimi, shitjet e të cilave përfaqësojnë rreth 75-80% të xhiros së të gjithë popullatës.

Banka e Shqipërisë realizon hartimin e pyetësorit, si dhe hedhjen dhe përpunimin e rezultateve, ndërkohë që Instituti i Statistikave mbulon intervistimin në terren, proceset kryesore të kampionimit dhe kontrollin fizik të pyetësorëve të plotësuar.

Gjysma e blerjeve financohen me kredi

Financimi nëpërmjet kredisë bankare ka vijuar të figurojë në një pjesë të mirë të shitjeve të pronave. Sipas agjentëve, ashtu si periudhën e kaluar, gjysma e pronave për banim dhe e atyre për përdorim tregtar të shitura prej tyre janë blerë me hua bankare. Nga këto, në 72% të rasteve, kredia ka mbuluar deri në 60% të vlerës.

Të dhënat e vrojtimit tregojnë se përqindja e financimit me kredi (raporti i kredisë ndaj vlerës) në shumicën dërrmuese të rasteve duket të jetë poshtë kufirit përkatës të vendosur nga Banka e Shqipërisë, çka tregon se ndërhyrja e Bankës së Shqipërisë nuk pritet të ketë efekte shumë të mëdha.

Edhe të dhënat e vrojtimit tregojnë se kredia bankare po mbështet në një masë të madhe kërkesën për banesa, duke ndikuar rrjedhimisht në vijimësinë e rritjes së çmimeve në këtë treg.

Gjatë gjashtëmujorit të dytë të vitit 2024, rreth 18% të banesave të shitura janë raportuar të blera nga shtetas jorezidentë. Nga këta, rreth 77% rezultojnë shtetas të vendeve të BE-së. Në tërësi, pesha e transaksioneve në të cilat blerësit janë jorezidentë ka shfaqur një prirje në rritje gjatë pesë viteve të fundit.

Sipas të dhënave nga Banka e Shqipërisë, për vitin e kaluar, investimet e të huajve në pasuri të paluajtshme në Shqipëri arritën vlerën e 325 milionë eurove, në rritje me 17% krahasuar me vitin 2023. Pasuritë e paluajtshme sollën pothuajse 24% të vlerës totale të Investimeve të Huaja Direkte vitin e kaluar.

Cikli i rritjes së shpejtë të çmimeve të pasurive të paluajtshme në Shqipëri në vitet pas pandemisë po mbështetet në masë të konsiderueshme prej kërkesës që vjen nga investitorët e jashtëm.

Investimet e huaja në prona janë tipike sidomos për zonat bregdetare, ku, pavarësisht rritjes së çmimeve, ato ngelen mjaft konkurruese krahasuar edhe me vendet e tjera bregdetare të rajonit.

Rritja e fortë e çmimeve të pronave në vitet e fundit i ka bërë pasuritë e paluajtshme edhe një alternativë më tërheqëse dhe ka rritur numrin e blerësve që kanë blerë prona për qëllime investimi.

Banka e Shqipërisë vlerëson se në fund të vitit 2024, stoku i investimeve të huaja në tregun e pasurive të paluajtshme në Shqipëri arriti në 2.04 miliardë euro, në rritje me 30% krahasuar me një vit më parë. Në dekadën e fundit, stoku i investimeve të huaja në pasuri të paluajtshme pothuajse është rritur me 27 herë.

Bazuar në metodologjitë e përdorur për matjen e investimeve të huaja, flukset e tyre vlerësohen me kursin e këmbimit mesatar të periudhës, ndërkohë që stoku vlerësohet me kursin e ditës së fundit të periudhës.

Sipas Bankës së Shqipërisë, rritja në stokun e investimeve nuk ka ardhur vetëm nga flukset e reja, por në të duhen llogaritur edhe ndryshimet nga kursi i këmbimit, ndryshimet nga çmimi dhe ndryshimet e tjera. Kjo nënkupton se stoku i investimeve të huaja rivlerësohet në mënyrë periodike, duke reflektuar edhe ndryshimin e çmimit të aseteve.

Lejet për ndërtesa të larta ngelen të qëndrueshme

Numri i lejeve të ndërtimit pësoi rënie vitin e kaluar, pas tre vitesh radhazi në rritje. Sipas të dhënave të INSTAT, vitin e kaluar në Shqipëri u dhanë 1336 leje ndërtimi, në rënie me 16.6% krahasuar me një vit më parë.

Megjithatë, vlen të thuhet se lejet për pallate (ndërtesa me lartësi mbi tre kate) ishin në nivele të përafërta me një vit më parë. Vitin e kaluar u dhanë 219 leje të tilla, nga 218 një vit më parë.

Numri i lejeve në këtë kategori ka qenë në nivele të përafërta dhe të qëndrueshme në katër vitet e fundit, duke reflektuar oreksin e lartë për të ndërtuar pallate dhe kulla në periudhën pas pandemisë.

Një tendencë e tillë konfirmohet edhe nga rritja e sipërfaqes së lejeve të ndërtimit. Gjatë vitit 2024, sipërfaqja totale e lejeve të ndërtimit për ndërtesa të reja arriti në afërsisht 2.5 milionë m², në rritje me 18.1% krahasuar me një vit më parë.

Këto të dhëna tregojnë se oferta e re e pasurive të paluajtshme në treg, kryesisht atyre rezidenciale, do të vazhdojë të jetë e qëndrueshme.

Rritja e kredisë për prona solli shtim të kërkesave për kapital

Në mesin e vitit të kaluar, Banka e Shqipërisë ndërhyri fillimisht duke aplikuar për herë të parë një shtesë të posaçme kundërciklike të kapitalit, si përgjigje ndaj rritjes së kredisë me ritmin më të shpejtë në 15 vitet e fundit dhe sidomos ndaj disa treguesve paralajmërues, të lidhur me rritjen e kredisë për pasuri të paluajtshme.

Shtesa kundërciklike u vendos fillimisht në masën 0.25% në qershor 2024, ndërsa në dhjetor 2024, Guvernatori Sejko vendosi një shtesë të mëtejshme me 0.25%.

Aplikimi i një shtese kundërciklike të kapitalit është i parashikuar në rregulloren e vitit 2018 “Për shtesat makroprudenciale të kapitalit”. Një shtesë e tillë ka si qëllim ngadalësimin e kreditimit, në rast se Banka Qendrore vlerëson se ai po rritet me ritme tepër të shpejta.

Në analizën e Bankës së Shqipërisë, ekonomia shqiptare po përjeton një cikël financiar pozitiv të mbështetur mbi rritjen e përshpejtuar të kredisë bankare. Periudha të tilla shoqërohen me nivele të mira të performancës financiare për agjentët e ekonomisë reale dhe për sistemin financiar.

Megjithatë, sipas Bankës së Shqipërisë, këto periudha shoqërohen edhe me fillimin e rreziqeve të caktuara, që mund të lidhen me rënie të standardeve të kreditimit, rritjen e niveleve të përqendrimit të saj në sektorë apo tregje të caktuara, rritjen e niveleve të borxhit për agjentët e ekonomisë reale përtej niveleve të shëndetshme.

Këto situata, nëse lejohet të zhvillohen, mund ta bëjnë ekonominë dhe sistemin financiar më të ndjeshëm ndaj goditjeve të ndryshme, duke cenuar kështu stabilitetin financiar. Për këto arsye, në këto raste sugjerohet përdorimi i instrumenteve makroprudenciale që veprojnë në mënyrë kundërciklike dhe parandalojnë zhvillimin e pakontrolluar të këtyre rreziqeve.

Treguesi parësor në vlerësimin e Bankës së Shqipërisë lidhur me ritmet e kreditimit të ekonomisë dhe vendimmarrjen për nevojën e mundshme për shtesa kundërciklike të kapitalit është raporti mes rritjes së kreditimit dhe rritjes ekonomike.

Raporti i mësipërm tregon devijimin e vlerës së raportit të kredisë për ekonominë ndaj PBB-së nga prirja e tij afatgjatë dhe është indikatori kryesor që sinjalizon mundësinë e rritjes së tepërt të kreditimit në raport me Prodhimin Kombëtar. Ky prag do të kalohej nëse devijimi i raportit të kredisë ndaj PBB-së me mesataren afatgjatë do të ishte pozitiv me më shumë se dy pikë përqindje.

Për shembull, në periudhën 2002-2008, periudhë që përfshin fazën me rritjen më të lartë të kreditimit të ekonomisë në Shqipëri, ky hendek kishte qenë pozitiv me 1.9 pikë përqindje. Sipas Bankës së Shqipërisë, vlerat e treguesit parësor kanë vijuar të jenë negative deri në 3-mujorin e tretë 2024, por madhësia e vlerës negative është zvogëluar.

Në fund të vitit 2024, treguesi parësor regjistroi një ngushtim të hendekut negativ (përmirësim të vlerave) për të gjashtin tremujor me radhë. Vlera e treguesit është ngushtuar kundrejt së njëjtës periudhë një vit më parë, si dhe ndaj tremujorit paraardhës.

Ecuria e mësipërme reflekton normën më të lartë të rritjes vjetore të kredisë për ekonominë vitin e kaluar (rreth 12%), në krahasim me rritjen e Prodhimit të Brendshëm Bruto të vjetorizuar për të njëjtën periudhë (rreth 7%).

Treguesi parësor ka regjistruar ngushtim të vlerave të hendekut negativ, si për segmentin e individëve, ashtu edhe për atë të bizneseve. Ky i fundit vijon të japë kontributin kryesor në ecurinë e vlerës së treguesit parësor.

Por, megjithëse treguesi parësor është në nivel që ende nuk do të diktonte marrjen e masave makroprudenciale, ecuria e Treguesve të Paralajmërimit të Hershëm ka bindur Bankën e Shqipërisë se ky qëndrim nevojitet të rishikohet, në kushtet kur rritja e kreditimit ka vijuar në mënyrë të qëndrueshme dhe është më e përshpejtuar në segmente të caktuara të saj.

Sipas Bankës së Shqipërisë, zhvillimet sinjalizojnë për vijimin e një situate me përshpejtim të kreditimit, e cila mund të shoqërohet me akumulim të rreziqeve për cilësinë e kredisë në të ardhmen. Në tërësi, ecuria e vlerës nominale të kredisë për individët është përcaktuar nga ecuria e kredisë për blerje të pasurive të paluajtshme.

Rritja e kësaj kredie ka qenë në tërësi më e shpejtë se norma e rritjes së tepricës së përgjithshme të kredisë dhe më e shpejtë se rritja nominale e PBB-së, dhe si rezultat, pesha e saj në raport me PBB-në është rritur prej vitit 2019. Treguesi i Paralajmërimit të Hershëm Plotësues (TPHP) e ka sinjalizuar prej disa tremujorësh këtë ecuri të shpejtë të kredisë.

Vlerat e indeksit (aktualisht 0.53) kanë regjistruar vlera mbi kufirin maksimal të përcaktuar në metodologjinë “Për përcaktimin e shtesës kundërciklike të kapitalit”, një territor ku kjo metodologji parashikon zbatimin e një vlere pozitive të KUNC (prej 0.5%).

Shtesa kundërciklike e kapitalit është një instrument që vitin e kaluar nisi të përdoret dendur nga shumica e bankave qendrore në rajon dhe në Europë.

Aktualisht, në rajonin e Ballkanit Perëndimor, vetëm Kosova dhe Bosnjë-Hercegovina nuk kanë parashikuar ende me rregullore aplikimin e masave makroprudenciale, ku përshihet edhe shtesa kundërciklike e kapitalit.

Vendet e tjera të Rajonit e parashikojnë një shtesë të tillë dhe aktualisht, vetëm Serbia e mban ende shtesën kundërciklike në nivelin 0%.

Sipas të dhënave të fundit krahasuese të publikuara nga Banka e Shqipërisë, në Malin e Zi, shtesa kundërciklike është në nivelin 0.5% (hyrë në fuqi për në zbatim nga 1 prill 2025), ndërsa në Maqedoninë e Veriut, kjo shtesë ka arritur në 1.75% (zbatimi i shtesës së fundit hyn në fuqi nga 1 shtatori 2025).

Sipas publikimeve të Bordit Europian të Rrezikut Sistemik, në vendet anëtare të BE-së, niveli i shtesës kundërciklike është ende 0% në Itali, Greqi, Spanjë, Portugali, Austri, Finlandë, Letoni dhe Poloni.

Ndërkohë, shtesa kundërciklike aplikohet në shkallën 0.5% në Slloveni, Belgjikë dhe Hungari; 0.75% në Gjermani; në shkallën 1% në Francë, Rumani, Qipro dhe Lituani; në shkallën 1.25% në Çeki; 1.5% në Irlandë, Sllovaki, Estoni dhe Kroaci; 2% në Holandë, Bullgari dhe Suedi; 2.5% në Islandë, Norvegji dhe Danimarkë.

Precedenti i mikrofinancës

Vitin e kaluar, Banka e Shqipërisë aplikoi disa masa të ngjashme për institucionet financiare jobanka, me qëllim kufizimin e mbingarkesës me borxh të individëve. Për kredinë konsumatore të dhënë nga këto institucione, raporti i shërbimit të borxhit kundrejt të ardhurave nuk duhet të tejkalojë nivelin prej 60%.

Kjo vlerë mund të jetë më e lartë vetëm në rastet kur kredimarrësi ka evidenca të mjaftueshme, të parashikuara në rregulloret e brendshme të subjektit, se niveli më i lartë i raportit nuk cenon shpenzimet e zakonshme të jetesës dhe rrjedhimisht, pagesën e detyrimeve të kredisë.

Në çdo rast, të ardhurat neto pas shërbimit të borxhit nuk duhet të jenë më të vogla se shpenzimet e arsyeshme të jetesës së kredimarrësve. Gjithashtu, një institucion financiar jobankë nuk do të lejohet të japë në të njëjtën kohë më shumë se dy kredi konsumatore për të njëjtin huamarrës.

Së fundmi, Banka e Shqipërisë vendosi të ndërmarrë masa të ngjashme edhe në kredinë për shtëpi, por në këtë rast, niveli tavan i DTI parashikohet në nivele ndjeshëm më të ulëta, duke vlerësuar se në këtë rast, rreziku është më i lartë, për shkak se vlera mesatare e kredive për pasuri të paluajtshme është shumë më e madhe./ Monitor

Të fundit

Humbja e 11 majit, Këlliçi tregon hapat që do të ndjekë PD në vijim

25 Maj 2025, 21:26

Hekurudha shqiptare drejt privatizimit në emër të BE-së

25 Maj 2025, 20:42

Prerja e pemëve për koncertin e Noizy-t/ Teliti: Shkelje ligjore

25 Maj 2025, 20:23

E rëndë/ Tre shqiptarë të vdekur, katër të plagosur në Gjermani

25 Maj 2025, 19:49

Kur Edi Rama godiste Evropën se mbyllte sytë për Shqipërinë

25 Maj 2025, 19:37

Ky është fruti që pastron enët e gjakut nga yndyra

25 Maj 2025, 18:19

Zjarr në Lazarat, rrezikohen disa banesa

25 Maj 2025, 18:02

Gjenden pesë trupa të pajetë skiatorësh pranë një resorti në Zvicër

25 Maj 2025, 17:27

Kredia për shtëpi, shtrëngoni dorën!

25 Maj 2025, 17:09

Gjykata lë në burg “Akilin” dhe 5 të tjerë! Njëri lirohet nga qelia

25 Maj 2025, 16:39

Gjendet pa shenja jete një shtetas i huaj në Prishtinë, policia nis hetimet

25 Maj 2025, 16:19

Largohet shiu, java e ardhshme nis me mot të kthjellët

25 Maj 2025, 15:59

Si të parandaloni ndryshimet hormonale, këshillat më të nevojshme

25 Maj 2025, 15:27

Analiza e The Times: A do të mbijetojnë universitetet nga ChatGPT?

25 Maj 2025, 15:16

Sulmet izraelite vrasin 20 persona në Gazë, përfshirë një gazetar

25 Maj 2025, 13:02

Vdes në punë 52-vjeçari në Tiranë, i ra bolieri në kokë

25 Maj 2025, 12:13

Helmimi masiv në kopshtin e Gramshit, Prokuroria e Elbasanit nis hetimet

25 Maj 2025, 12:07

Dështon për herë të 21-të seanca e konstituimit të Kuvendit të Kosovës

25 Maj 2025, 11:51

Zbardhen detaje të reja nga shpërthimi në Berat, në kërkim dy vëllezër

25 Maj 2025, 11:23

Homazhet e fundit për Piro Milkanin, regjisori përcillet sot në Sharrë

25 Maj 2025, 11:01

Të huajt paguajnë më shumë për qira sesa gjermanët

25 Maj 2025, 10:41

Kapet në Shkodër Arlind Kajoshi, i dyshuar për rrahjen e Vladimir Bruçit

25 Maj 2025, 10:32

Shpërthim me lëndë plasëse në një lokal në Berat

25 Maj 2025, 09:42

Menaxhimi i hekurudhave nga privati

25 Maj 2025, 09:18

Përfshihet nga flakët makina në ecje në aksin Fier-Lushnje

25 Maj 2025, 08:41

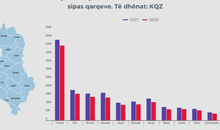

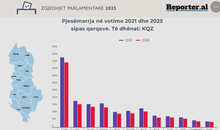

Votuesit që munguan në zgjedhjet parlamentare

25 Maj 2025, 08:37

Moti sot: Vranësira dhe reshje të përkohshme shiu në disa zona

25 Maj 2025, 08:17

Posta e mëngjesit/ Me 2 rreshta: Çfarë pati rëndësi dje në Shqipëri

25 Maj 2025, 08:02

Shuhet në moshën 86-vjeçare regjisori i njohur Piro Milkani

24 Maj 2025, 21:56

Kujdes nga mashtrimet online, si teknologjia nxit krimet financiare

24 Maj 2025, 21:32

Denoncimet e opozitës, Xhaferri: Presim nga SHBA të na dëgjojë

24 Maj 2025, 20:48

Si “kapi” PSD në zonat rurale mbi 50% të votave?

24 Maj 2025, 20:29

Shkoi për të takuar burrin në burgun e Koridalos, shqiptarja me d*οgë

24 Maj 2025, 20:09

Ancelotti i jep mes lotësh lamtumirën Real Madridit: Ju dua me zemër!

24 Maj 2025, 19:49

Helmimi në Gramsh, prindërit e fëmijëve paralajmërojnë protestë

24 Maj 2025, 19:21

Taulant Xhaka tërhiqet nga futbolli

24 Maj 2025, 18:53

Incidenti në veri, Serbia lëshon fletarrestim për policin e Kosovës

24 Maj 2025, 17:59

SPAK kryen kontrolle në Bashkinë e Tiranës, sekuestrohen 5 telefona

24 Maj 2025, 17:19

Presidenti i FIFA-s uron Egnatian për titullin kampion

24 Maj 2025, 17:00

Boçi: Zgjedhjet u asgjësuan, PD do të vijojë luftën

24 Maj 2025, 16:06

Burri denoncon në polici: Gruaja më ka marrë djalin e ka ikur, kërkoj ndihmë

24 Maj 2025, 15:45

Franca dhe Gjermania me një "non-paper" për Republikën Sërpska

24 Maj 2025, 15:29

Ushtria amerikane “zbarkon” në Kosovë në kuadër të “Defender Europe 25”

24 Maj 2025, 14:42

“Zgjedhjet e lira janë asgjësuar”, Boçi: Lufta e PD për votën do të vijojë

24 Maj 2025, 14:19

Analiza e BIRN: Votuesit që munguan në zgjedhjet parlamentare

24 Maj 2025, 11:19

PD ankimon qarkun e Kukësit: Pati manipulime në favor të maxhorancës

24 Maj 2025, 10:17

Autobusi përplaset me makinën e policisë bashkiake në Fier, 6 të lënduar

24 Maj 2025, 09:25

Këmbimi valutor, 24 maj 2025

24 Maj 2025, 09:07

Me reshje dhe shtrëngata, njihuni me parashikimin e motit

24 Maj 2025, 08:32

Çfarë kanë parashikuar yjet për ju sot

24 Maj 2025, 08:17

Posta e mëngjesit/ Me 2 rreshta: Çfarë pati rëndësi dje në Shqipëri

24 Maj 2025, 08:00

Klea Rama, mbesa imagjinare e Kryeministrit/ Zbërthehet skema e mashtrimit

23 Maj 2025, 22:04

Parku i Liqenit të Tiranës, qokë fushate për Noizyn. Firmëtarja hesht

23 Maj 2025, 21:55